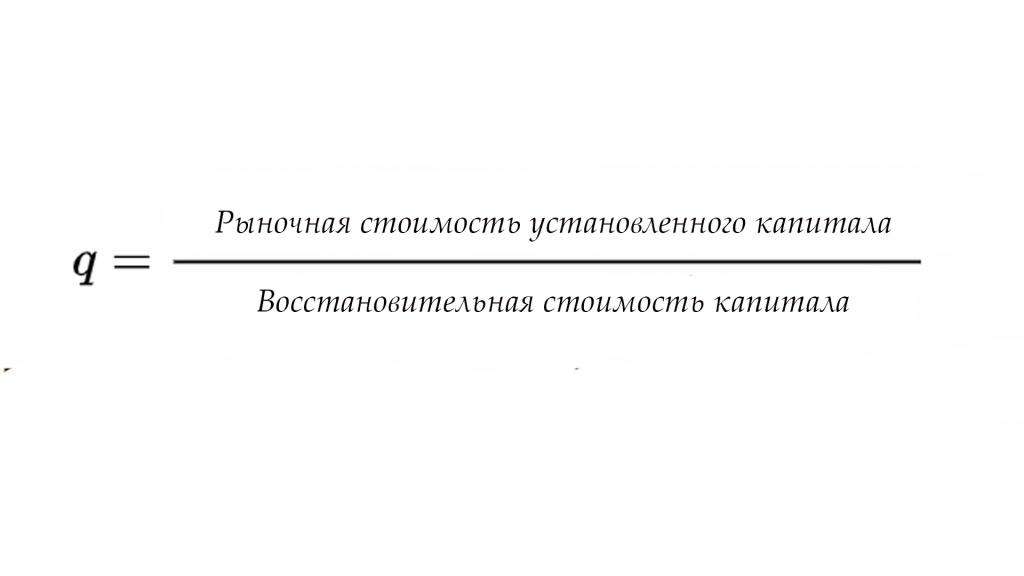

Коэффициент Тобина представляет собой отношение между физическим активом рыночной стоимости и его восстановительной суммой. Впервые он был представлен Николасом Калдором в 1966 году в его статье «Предельная производительность и макроэкономические теории распределения: комментарий к Самуэльсону и Модильяни». Это было популяризировано десятилетие спустя, однако Джеймсом Тобином, который описывает его две величины.

Одним из них, числителем, является рыночная оценка: текущая стоимость на рынке для обмена существующими активами. Другой, знаменатель, — это цена замещения или воспроизводства, то есть стоимость на рынке для недавно произведенных товаров. Он считает, что это соотношение имеет значительную макроэкономическую важность и полезность как связь между финансовыми рынками, а также отдельными товарами и услугами.

Одна компания

Вам будет интересно:"Смартполис", Сбербанк: отзывы пользователей и клиентов о страховой компании

Вам будет интересно:"Смартполис", Сбербанк: отзывы пользователей и клиентов о страховой компании

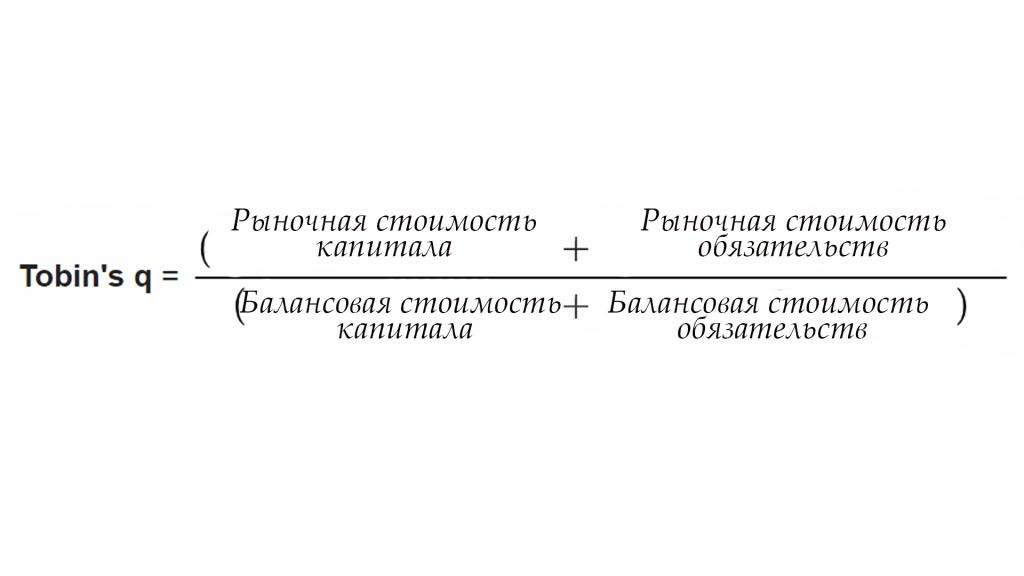

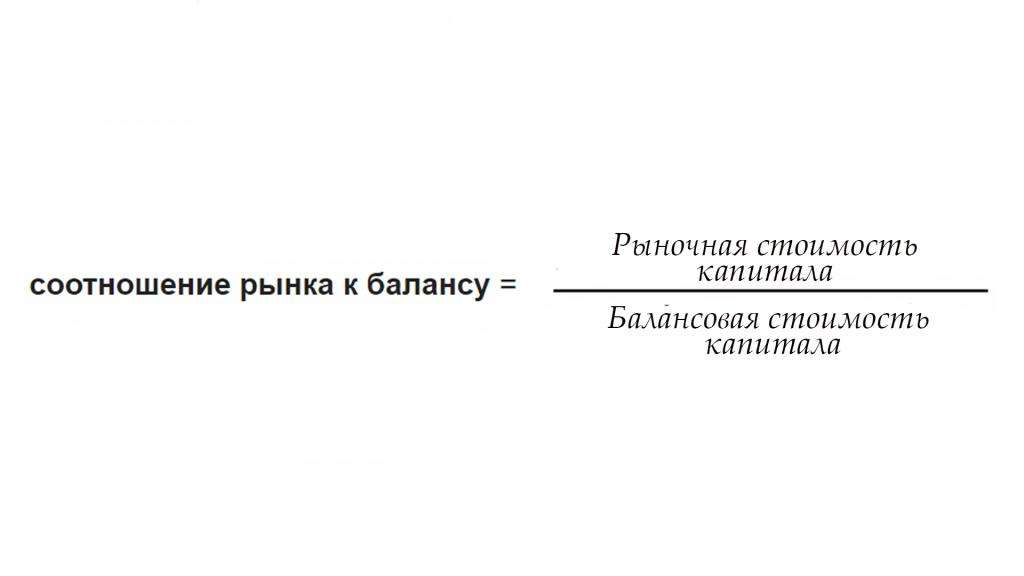

Хотя это не является прямым эквивалентом коэффициента Тобина, в финансовой литературе стало обычной практикой вычислять это соотношение путем сравнения рыночной стоимости капитала и обязательств предприятий с ее соответствующей балансовой стоимостью, поскольку восстановительная сумма активов компании сложно оценивается:

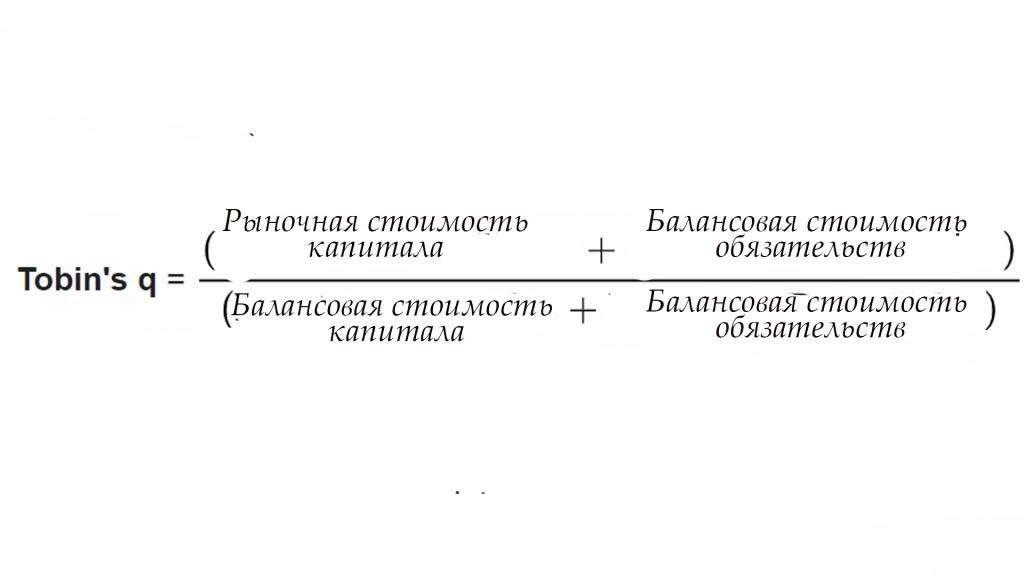

Общепринятая практика предполагает эквивалентность производственных обязательств. Это дает следующее выражение:

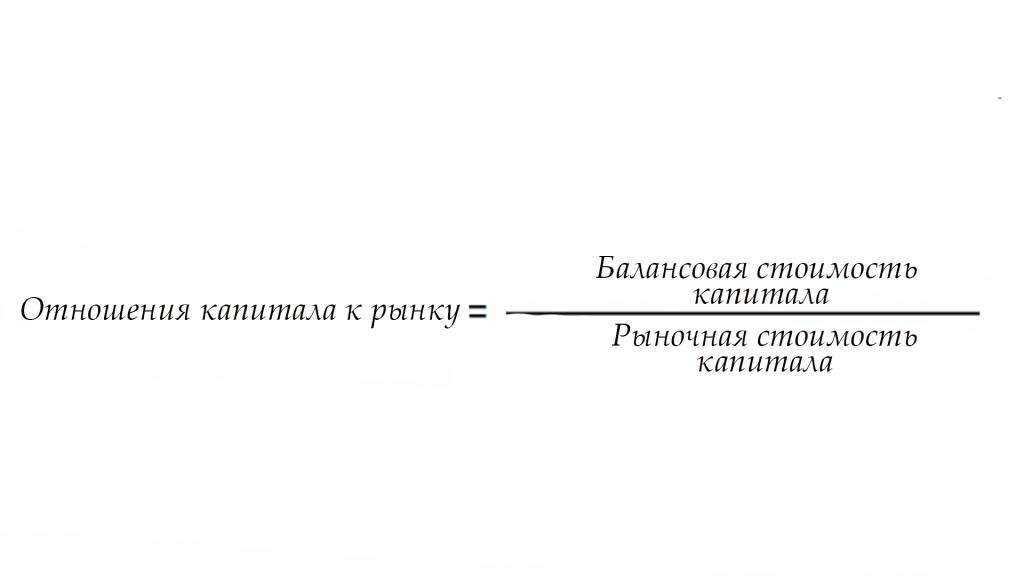

Стоит обратить внимание: даже если предполагается, что рыночная и балансовая стоимость обязательств равны, это не равно «Базарному коэффициенту» или «Отношению цены к среднему», используемому в финансовом разборе. Данный анализ рассчитывается только для значений капитала:

Вам будет интересно:Оформление результатов налоговых проверок: виды, порядок и требования

Вам будет интересно:Оформление результатов налоговых проверок: виды, порядок и требования

Коэффициент Тобина также часто использует обратную величину этого соотношения. А если конкретнее, то выглядит это так:

Для компаний, зарегистрированных на бирже, рыночная стоимость акций (капитализация) часто указывается в финансовых базах данных. Это может быть рассчитано для определенного момента времени.

Совокупные корпорации

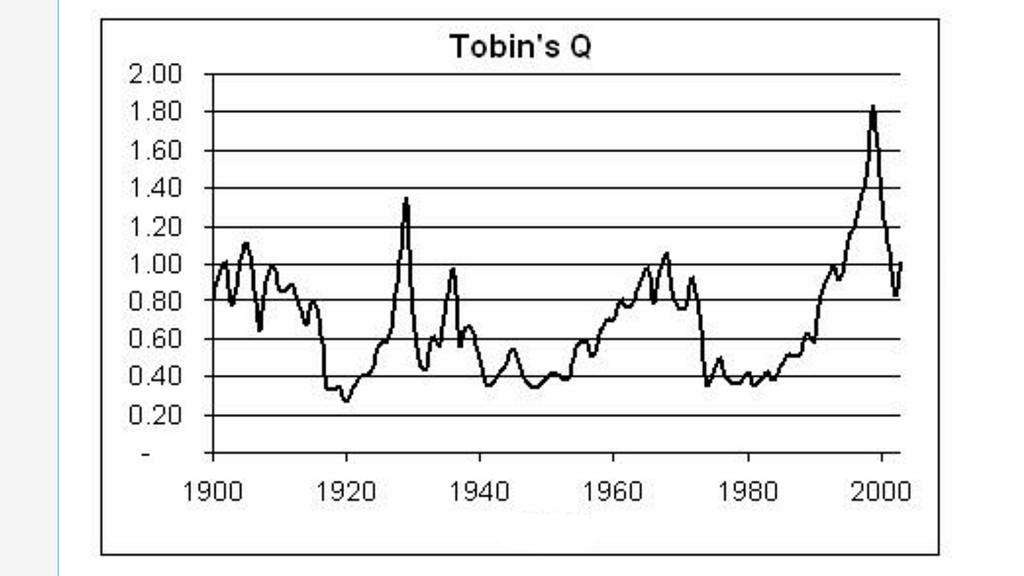

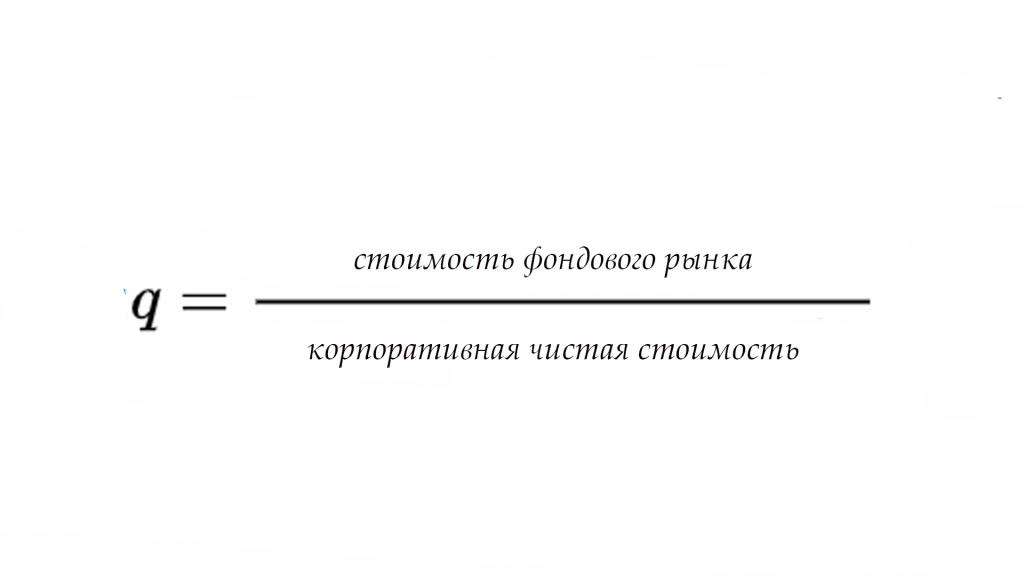

Другое использование для коэффициента Тобина состоит в том, чтобы определить оценку всего рынка в отношении к совокупным корпоративным активам. Формула для этого:

Следующий график является примером для всех организаций. Линия показывает отношение рыночной стоимости акций к чистым активам по цене замещения с 1900 года.

Приложение

Если рыночная стоимость отражает только зарегистрированные активы компании, коэффициент q Тобина будет равен 1,0. Это говорит о том, что рыночная стоимость отражает некоторые неизмеренные или незарегистрированные активы компании. Высокие значения по формуле коэффициента Тобина побуждают организации вкладывать больше средств в капитал, потому что они «стоят» выше, чем цена, которую за них заплатили.

Если стоимость акций компании составляет 2 доллара, а капитала на текущем рынке 1, организация может выпустить ценные бумаги, а вырученные средства инвестировать. В этом случае q> 1. Коэффициент Тобина — это отношение, поэтому, с другой стороны, если он меньше 1, рыночная стоимость будет ниже, чем записанная сумма активов. Это говорит о том, что он может недооценивать компанию.

Низкий коэффициент добротности для всего рынка не означает, что полное перераспределение ресурсов в экономике создаст стоимость. Вместо этого, когда рыночный Q меньше паритета, инвесторы слишком пессимистично относятся к будущей доходности активов.

Рациональное внедрение

Ланг и Штульц выяснили, что коэффициент Тобина характеризует более низкую добротность у диверсифицированных компаний, чем у ориентированных фирм, потому что рынок уменьшает стоимость активов.

Открытия Тобина показывают, что изменение цен на акции будет отражаться в модифицировании, потреблении и инвестициях, хотя эмпирические данные показывают, что его введение не такое жесткое, как можно подумать. Во многом это связано с тем, что фирмы не слепо основывают решения о фиксированных инвестициях на изменениях цены акций. Скорее, они изучают будущие процентные ставки и текущую стоимость ожидаемой прибыли.

Методы оценки интеллектуального капитала, коэффициент Тобина

Он измеряет две переменные: текущую стоимость основных фондов, рассчитываемую бухгалтерами или статистиками, и рыночную стоимость капитала, облигаций. Но есть и другие элементы, которые могут повлиять, а именно, ажиотаж на рынке и спекуляции, отражающие, например, взгляды аналитиков на перспективы компаний. Немаловажную роль играет и интеллектуальный капитал корпораций, то есть неизмеримый вклад знаний, технологий и других нематериальных активов, которые компания может иметь, но они не учитываются бухгалтерами. Некоторые организации стремятся разработать способы измерения нематериальных активов, среди которых интеллектуальный капитал.

Есть мнение, что на теорию q Тобина влияет рыночная ажиотаж и нематериальные активы, поэтому можно увидеть колебания вокруг значения 1.

Калдор и его определение

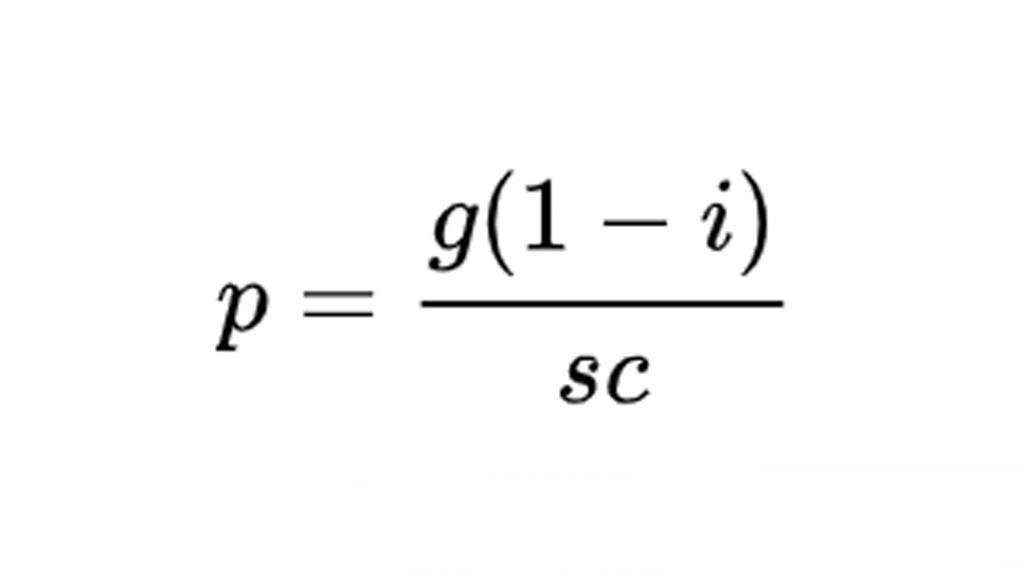

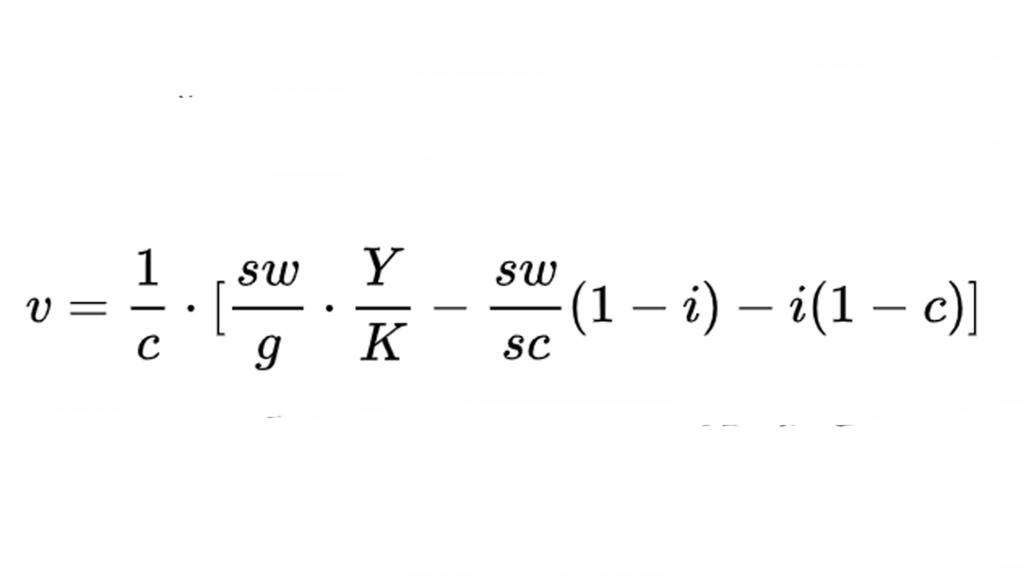

В своей статье 1966 года «Предельная производительность и макроэкономическая теория распределения: комментарий Самуэльсона и Модильяни» Николас представил эту взаимосвязь как часть своей более широкой теории. В статье Калдор пишет: "Коэффициент оценки представляет собой отношение рыночной стоимости акций к капиталу, используемому корпорациями". Затем автор продолжает исследовать свойства q теории инвестиций Тобина на должном макроэкономическом уровне. В итоге он выводит следующее уравнение:

Где c — чистое потребление из капитала;

sw — сбережения работников;

g — темп роста;

Y — доход;

k — капитал;

sc — сбережения из капитала;

i — доля новых ценных бумаг, выпущенных фирмами.

Затем Caldor дополняет это уравнением стоимости p для акций:

Своя интерпретация

Принимая во внимание коэффициенты сбережений и прироста капитала, будет существовать определенная оценка, которая обеспечит достаточный объем со стороны личного сектора для размещения новых ценных бумаг, выпущенных корпорациями. Таким образом, и сеть финансов будет зависеть не только от склонностей отдельных лиц к сбережениям, но и от политики корпораций в отношении новых проблем.

При отсутствии свежих выпусков уровень стоимости на ценные бумаги будет установлен в тот момент, когда покупки валюты вкладчиками будут уравновешены продажей, в результате чего чистые сбережения личного сектора станут равны нулю. Выпуск новых акций корпорациями приведет к снижению цен (то есть коэффициента оценки v) настолько, что продажи уменьшатся в достаточной степени, чтобы стимулировать чистую экономию, необходимую для принятия новых выпусков. Если бы он был отрицательным и корпорации считались чистыми покупателями по ценным бумагам из личного сектора, то коэффициент v оценки был бы доведен до такой степени, что чистые сбережения выступали как отрицательные, превышающие объем, необходимый для соответствия продаж.

Калдор четко устанавливает условие равновесия, при котором, при прочих равных совокупностях взаимных обязательств, запас сбережений, существующий в любой момент времени, сопоставляется с общим количеством ценных бумаг, находящихся в обращении на рынке. Он продолжает утверждать: "В состоянии равновесия Золотого Века (с учетом g и K / Y, как бы она ни была определена), v будет постоянным со значением, которое может быть > <1, в зависимости от смыслов sc, sw, c". В этом предложении Калдор излагает определение отношения v в равновесии (константа g и K / Y) по сбережениям капитала и работников, а также чистому потреблению вне и выпуску новых акций по фирмам.

Ошибка капитализма

Наконец, Калдор рассматривает вопрос о том, дает ли это упражнение намек на будущее развитие распределения доходов в системе. Неоклассики имели тенденцию утверждать, что капитализм в конечном итоге ликвидирует общество и приведет к более однородному распределению доходов. Калдор излагает случай, посредством которого это может находиться в его рамках.

Имеет ли эта «теорема нео-Пасинетти» какое-либо очень долгосрочное решение? До сих пор никто не принимал во внимание изменения в распределении активов между «рабочими» (то есть пенсионными фондами) и «капиталистами» — многие действительно предполагали, что оно будет постоянным. Однако поскольку они продают акции (если c > 0), а пенсионные фонды их покупают, можно предположить, что доля общих активов в руках первых будет постоянно уменьшаться, тогда как часть в руках рабочих будет непрерывно увеличиваться до тех пор, пока в какой-то день у капиталистов не останется акций. Пенсионные фонды и страховые компании будут владеть ими всеми.

Другой взгляд

Хотя это возможная интерпретация анализа, Калдор предостерегает против него и излагает альтернативную вероятность: "Эта точка зрения игнорирует то, что ряды капиталистического класса постоянно обновляются сыновьями и дочерьми новых руководителей промышленности, заменяя внуков и внучек старших капитанов, которые постепенно рассеивают свое наследство, живя за пределами максимального дивидендного дохода.

Разумно предположить, что стоимость акций вновь образованных и растущих компаний повышается более высокими темпами, чем в среднем, в то время как ценные бумаги более старых компаний (которые снижаются в относительной важности) растут низкими темпами. Это означает, что скорость прироста стоимости сбережений в руках капиталистической группы в целом по причинам, указанным выше, больше, чем скорость прироста активов в руках пенсионных фондов и так далее".