Депозитный вклад – это способ размещения денежных средств в финансовом институте, в роли которого может выступать коммерческий банк, инвестиционный фонд или микрофинансовая организация. Вложения осуществляются с учетом трех основных факторов: сохранность, приумножение и прозрачность системы. Условия размещения депозита прописывается в специальном соглашении между финансовой организацией и физическим (юридическим) лицом.

В договорных обязательствах прописывается предмет договора, способ исчисления процентов, величина процентной ставки, возможности пополнения и многие другие нюансы. По окончании срока владелец денежных средств должен получить начальный депозит, а также прирост по вкладу. Какие нюансы следует учесть, на что обращать внимание, рассмотрим далее в статье.

Основные определения

Вам будет интересно:Обеспечение уплаты таможенных платежей: способы и расчет суммы

Вам будет интересно:Обеспечение уплаты таможенных платежей: способы и расчет суммы

Чтобы понять сущность банковских депозитных вкладов, необходимо разобраться с основными определениями. Последние даны ниже:

Вам будет интересно:Со скольки лет можно получить банковскую карту? Требования, особенности, опыт других стран

Вам будет интересно:Со скольки лет можно получить банковскую карту? Требования, особенности, опыт других стран

Вам будет интересно:Регистрация после получения РВП: перечень документов, порядок проведения процедуры, сроки

Вам будет интересно:Регистрация после получения РВП: перечень документов, порядок проведения процедуры, сроки

Этого достаточно, чтобы правильно сориентироваться в сложной и довольно уникальной системе.

Для чего нужны вклады

Депозитный вклад – это возможность обогащения каждой стороны сделки. Для физического или юридического лица – процентная ставка, которую обещает банк. А для финансовой структуры тот же доход, но уже по менее ликвидному вложению и с большим процентом. Обратите внимание, что такое функционирование выгодно не только банковским работникам и простым гражданам, но и государству. Цепочка помогает регулировать некоторые макроэкономические показатели:

- регулирование скорости оборота денежной массы на рынке;

- корректировка инфляционных процессов из-за изменений спроса и предложения на деньги;

- накопление ресурсов для отдельных государственных или частных программ по кредитованию населения, бизнеса;

- корректировка процентных ставок для инвестиционного предложения.

Монетарная политика для государства считается одним из наиболее приемлемых и удобных инструментов управления, а депозит частью единого целого.

Как работает система?

Чтобы воспользоваться услугами банков, достаточно рассмотреть доступные предложения. Исходя из определения, основные отличия упираются в процентную ставку, долгосрочность размещения и возможность отзыва. Некоторые структуры делают искусственные барьеры для вкладчиков в виде минимальной суммы депозита.

Рассмотрев доступные предложения, необходимо произвести открытие депозитного вклада. Для этого составляется договор, в котором указываются основные позиции относительно взаимодействия. Этот документ предопределяет исполнение обязательств со стороны банка.

Вам будет интересно:Где снять наличные с карты ВТБ? Список банкоматов ВТБ-24 в Липецке

Вам будет интересно:Где снять наличные с карты ВТБ? Список банкоматов ВТБ-24 в Липецке

Необходимо отметить, что многие неправильно думают, что финансовые организации используют все средства клиента на свое усмотрение. Это не совсем так, ведь некоторые условия коммерческим структурам диктует Центральный Банк. Он определяет процент от всех полученных депозитов, которые должны храниться в этом эмиссионном центре. Остальные средства чаще всего направляются на инвестиционные проекты, крайне редко на кредитование физических и юридических лиц.

Основные виды депозитов

Депозитный вклад – это довольно широкое понятие, которое обладает различными вариациями и видами. Для полного представления рассмотрим основные группы:

Рассмотрев основные разновидности вкладов можно перейти к многообразию процентов, которые применяются банками.

Виды процентов

Существует два основных вида процентной ставки. В первом случае обычная, предполагает фиксированное начисление на заданную сумму. Конечная стоимость не корректируется из-за изменений в виде капитализации, так как она попросту отсутствует. Часто возврат процентов осуществляется только после окончания срока.

Второй вид называется сложной процентной ставкой и предполагает накопление денежных средств каждый день, неделю, месяц или иной период. Наиболее часто встречается ежемесячное пополнение счета депозита. Представленный вариант считается более приемлемым для клиента, так как позволяет увеличить денежные средства в геометрической прогрессии.

Простые проценты

Проценты по депозитным вкладам называются простыми, когда начисления производятся один раз в конце отчетного периода. Зачастую банки прописывают годовую ставку и используют ее. Для расчета потребуется от суммы первоначальной стоимости вклада найти процент прироста, после чего прибавить его. Обратите внимание: если исчисление в днях, неделях или месяцах, необходимо разделить процентную ставку на количество периодов в году (365, 52, 12).

Примеры расчетов простых процентов

На сегодня депозитные вклады такого типа используются редко, что связывается с конкурентной борьбой на рынке финансовых услуг. Необходимо привлекать клиента, чтобы тот вкладывал именно в эту банковскую структуру и ни в какую другую. Что касается примера, то он следующий:

- срок размещения вклада - 3 года;

- процент простой - 10 %;

- сумма вклада - 5000 рублей.

Сколько средств выдается на руки по окончании 3 лет? По факту клиент получит 1500, а общая сумма составит 6500 тысяч рублей.

Сложные проценты (капитализация)

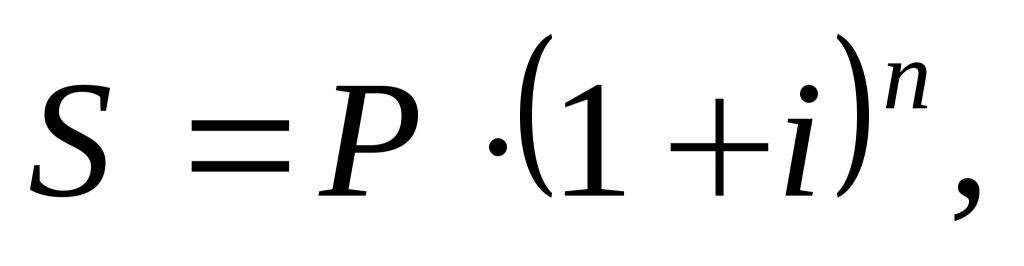

Современные депозитные счета по вкладу чаще всего сопровождаются использованием сложного процента. Это связывается с необходимостью конкурирования на рынке, привлечения большего количества денежных знаков. Формула специфическая, оценить ее можно на картинке выше. Обратите внимание, что прирост осуществляется в геометрической прогрессии и зависит от количества периодов хранения денег по вкладу.

Пример расчета сложных процентов

Вам будет интересно:Аудиторская оценка аудиторского риска: виды, методы, расчет

Вам будет интересно:Аудиторская оценка аудиторского риска: виды, методы, расчет

Для более тщательного рассмотрения оценим следующую задачу:

- срок размещения - 3 года;

- процент начисления сложный, ставка - 10 % при условии капитализации 1 раз в месяц;

- сумма вклада - 5000 рублей.

Какая сумма будет выдана на руки клиенту после 3 лет? Вкладчик получит 6655. Выгода очевидна! Для расчета лучше использовать специальные калькуляторы.

Выгодно ли вкладывать в банки?

Это довольно сложный вопрос, на который трудно ответить. Существует целый ряд особенностей, которые могут принести как положительный, так и отрицательный эффект для пользователя банковских услуг. Что касается позитивной стороны, клиент сохраняет деньги от обесценивания, то есть денежные знаки не теряют покупательской способности.

При различных условиях можно выиграть на курсовой разнице, которая возникает из-за изменения курса иностранной валюты к национальной. Если человек вложил деньги в долларах, курс которых значительно вырос из-за санкций, то он получил гораздо больше рублей по факту. Бывает и наоборот, ведь человек может хранить средства в отечественных денежных знаках.

Как отмечают некоторые эксперты, депозитные вклады для физических лиц не считаются высоколиквидным и прибыльным инструментом. Он позволяет лишь сохранять денежные средства при условии стабильности экономики. Слишком много рисков существует в этой сфере.

Как открыть вклад?

Для этого можно воспользоваться простой и понятной последовательностью действий:

Этого достаточно, чтобы открыть личный счет. В дальнейшем отслеживайте результаты в интернет-банкинге и получайте возврат к назначенному сроку.

Сбербанк: депозитные вклады

На текущий момент самым крупным коммерческим банком национального плана считается Сбербанк. Именно здесь постоянно размещают вклады большинство граждан, что позволяет обезопасить собственные средства и получить гарантированный процент. Среди лучших депозитных вкладов необходимо выделить следующие:

Депозитные вклады Сбербанка этим не ограничиваются. Есть и другие варианты, с которыми можно ознакомиться непосредственно на официальном сайте банка.

Заключение

Депозитный вклад – это вложения физических или юридических лиц на специальные счета в банках или иных финансовых организациях для получения выгоды в виде начислений по процентным ставкам. На современном рынке выделяются различные условия предложений, которые отличаются по ряду факторов: длительность размещения, тип валюты и так далее.

Все денежные средства на депозите попадают в управление институтов, которые самостоятельно обогащаются путем инвестирования в отдельные инструменты и ценные бумаги. Что касается выгоды по вложению денежных средств в КБ, то все зависит от суммы, периода и прочих особенностей, о которых говорилось выше. В условиях современных реалий риски высоки и не позволяют сократить инфляционные процессы.

Как пассивный доход банковские вклады не являются идеальным вариантом. Лучше использовать отзывные краткосрочные решения, которые позволят получить соответствующую выгоду при сокращении рисковых процессов.