Опционная торговля – это один из видов трейдинга на финансовых рынках. По статистике, наиболее популярный вид опционов у трейдеров — Put-option, о котором и пойдет речь в этой статье. Читатель узнает, что такое пут-опцион простыми словами, о его особенностях, задачах в трейдинге и характеристиках. А также в статье будут приведены примеры.

Определение Put option

В торговле на финансовых рынках в биржевой торговле существует два вида опционов:

- Put-опцион;

- Call-опцион.

Вам будет интересно:Возврат подоходного налога: причины, заполнение декларации и необходимые документы

Вам будет интересно:Возврат подоходного налога: причины, заполнение декларации и необходимые документы

Пут-опцион – это биржевой контракт на продажу какого-либо торгового актива. В отличие от пут-опциона, колл-опцион – это стандартный биржевой контракт на покупку. Put-опцион предоставляет правообладателю совершать сделки на продажу без каких-либо обязательств. То есть владелец такого биржевого контракта имеет право на дальнейшую продажу выбранного торгового актива с соблюдением заранее оговоренных условий.

Условия пут-опциона:

- рыночная цена, которая является фиксированной для выбранного опциона;

- срок действия биржевого контракта;

- другие параметры, установленные биржей для конкретного торгового инструмента.

Вам будет интересно:ЖК "Английская миля": отзывы, описание

Вам будет интересно:ЖК "Английская миля": отзывы, описание

Пут-опцион – это возможность для трейдера торговать по заранее оговоренным фиксированным условиям выбранными биржевыми активами. Любой опцион имеет 2 главные характеристики, то есть права для покупателей и продавцов, которые очень сильно отличаются. Правообладатели Call-опциона не обязаны продавать базовые торговые активы, а продавцы пут-опциона всегда должны выполнять соответствующие обязательства на продажу по биржевому договору.

Виды Put-опционов

На современном финансовом рынке опцион пут – это довольно сложный инвестиционный и финансовый инструмент с большими возможностями для трейдинга и инвестиций. Он имеет свои особенности и характеристики и различается по двум критериям: по сроку исполнения и времени действия биржевого контракта.

По сроку исполнения этот опцион может быть разных стилей:

А кроме того, биржевые контракты различают по типам торговых активов:

Валютные опционы подразумевают торговлю различными мировыми валютными парами, а в торговле фондовыми и товарно-сырьевыми контрактами чаще всего используются государственные и ценные бумаги (облигации, акции компаний), различные металлы (золото, медь) и такие сырьевые товары, как нефть, газ, кофе, пшеница, древесина, уголь и другие виды.

Особенности и базовые понятия

Как уже было сказано выше в статье, пут-опцион – это контракт на продажу, а следовательно, с его помощью можно зарабатывать на нисходящем рынке. Каждый опцион имеет премию, которая по большому счету и является доходом правообладателя этого контракта. Премия – это цена, которую покупатель выплачивает продавцу биржевого опциона.

Каждый покупатель, купивший пут-опцион для последующей продажи, в рамках экспирации действия контракта может продавать торговые активы только по фиксированной цене, прописанной в договоре. Он не может выбрать для себя наиболее удобные условия, и в его правах остается принять их или отказаться от продажи. В трейдинге эту цену называют Strike-цена. А также в торговле Put- опционами существует и внутренняя стоимость, которая рассчитывается как разница между ценами торгового актива на бирже и исполнения договора.

Сделка по опциону считается завершенной, а договор исполненным только после реализации инвестиционного биржевого актива.

Модели опционов

В современном трейдинге ценообразование опционов происходит по различным моделям, обусловленным рыночными условиями. В задачах опциона пут стоят такие факторы, как финансовые риски, которые возможно регулировать моделями ценообразования.

Виды моделей:

Система Monte Carlo и модель Хестона считаются довольно сложными вариантами для расчетов, и поэтому трейдеры используют специализированные, чаще автоматизированные индикаторы и программы. Чтобы производить расчеты в ручном режиме, потребуется очень много времени, и поэтому такой способ неактуальный.

Примеры опциона пут

Для наглядности и лучшего понимания в статье будет рассмотрен пример. Допустим, трейдер в качестве торгового актива выбрал акции Сбербанка. Их текущая цена составляет 150 рублей. Трейдер-покупатель приобрел пут-опцион, по условиям которого он может в будущем продать 450 акций Сбербанка по цене 150 рублей. С учетом возможных убытков (опционная цена) финансовые риски будут составлять 1000 рублей. Это сумма является максимальными рисками. Прибыль по сделке не имеет ограничения, но необходимо учитывать опционную цену, то есть минус 1000 рублей.

Дальнейшее развитие сделки будет происходить одним из двух вариантов:

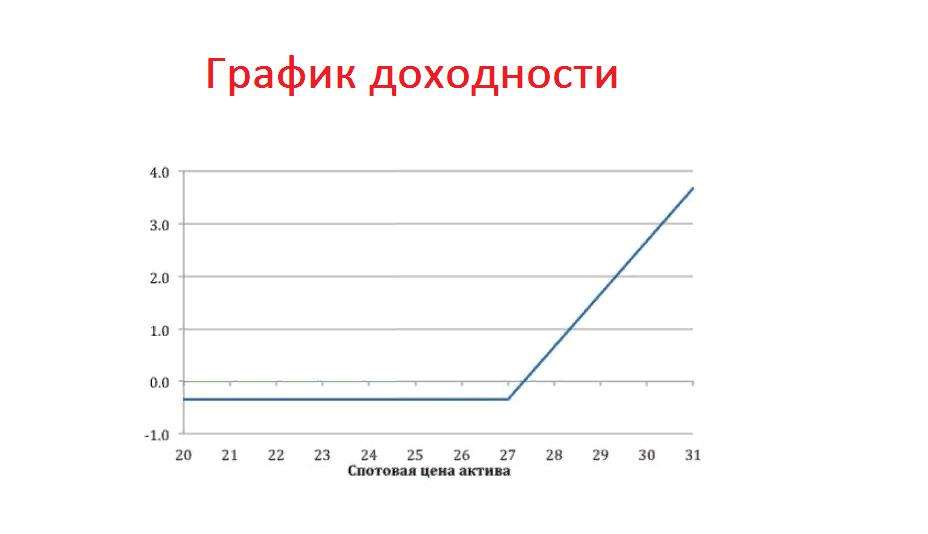

Для отслеживания роста или понижения цены выбранного торгового актива трейдеры и инвесторы используют специализированные инструменты, главным из которых является график опциона пут.

В заключение

Опцион пут позволяет правообладателю зарабатывать за вычетом затрат на контакт, так как если рыночные котировки будут ниже цены исполнения, то можно продать инвестиционный актив и остаться с прибылью (по условиям договора). Они не подвержены margin call, и трейдер изначально знает свой убыток.