- Какие возмещаются расходы

- Какие сведения вносятся в договор

- Какие компенсируются затраты

- Какие требуются документы

- Налогообложение выплат

- Как оформить

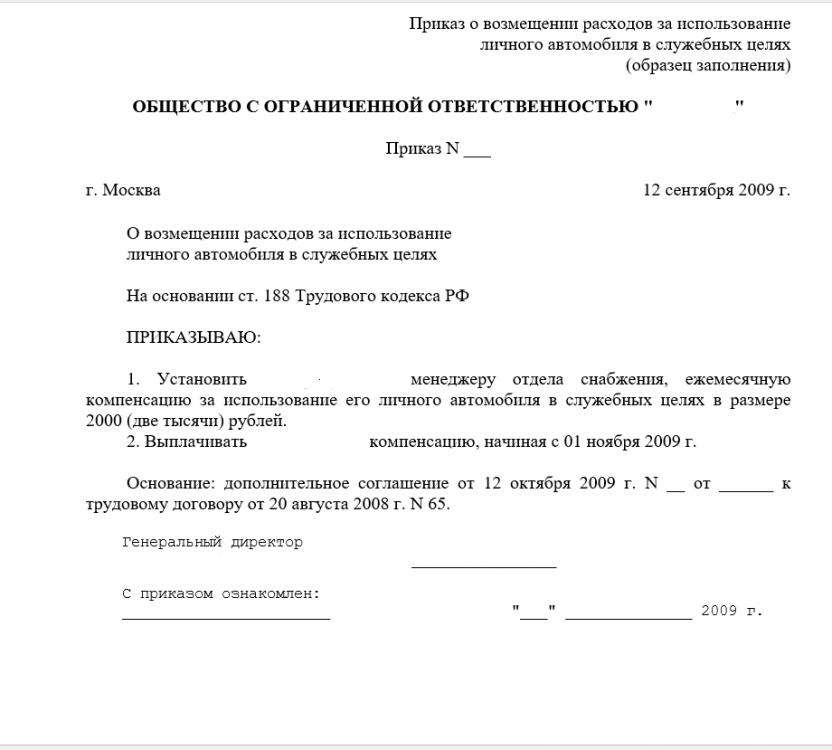

- Издание приказа руководителем

- Какие применяются нормы

- Можно ли взять авто в аренду

- Нюансы использования механизма ссуды

- Нюансы составления договора ГПХ

- Можно ли оспорить размер компенсации

- Правила выплаты компенсации использования служебного автомобиля в личных целях

- Заключение

Многие работники в процессе выполнения должностных обязанностей пользуются личным автомобилем. Они перевозят товары или руководителей компании, встречаются с поставщиками или выполняют другие важные действия. Поэтому они требуют от директора перечисления компенсации за использование личного автомобиля. Ее размер может значительно отличаться в разных ситуациях, так как учитываются характеристики машины, выполняемые работником действия и нормы, установленные в законодательстве.

Какие возмещаются расходы?

Вам будет интересно:Перевыпуск карты Сбербанка: сроки, стоимость и порядок проведения

Вам будет интересно:Перевыпуск карты Сбербанка: сроки, стоимость и порядок проведения

Сумма компенсации за использование личного автомобиля зависит от разных факторов. Руководители многих компаний нанимают на работу только специалистов, имеющих свои машины, что позволяет им справляться со многими должностными обязанностями.

На основании ст. 188 ТК работник может потребовать от руководства компании перечисления компенсации за использование личного автомобиля. Для этого он должен доказать, что ему пришлось для выполнения задания директора понести определенные расходы. Руководителем фирмы выплачиваются следующие средства:

- компенсация за износ имущества во время его использования в рабочих целях;

- фактические затраты, связанные с эксплуатацией авто, представленные тратами на бензин, ремонт или обслуживание.

Вам будет интересно:Самая дешевая недвижимость в Европе: обзор лучших предложений, регионы и страны, советы по приобретению

Вам будет интересно:Самая дешевая недвижимость в Европе: обзор лучших предложений, регионы и страны, советы по приобретению

Размер компенсации должен обсуждаться между двумя участниками трудовых отношений заблаговременно, а также закрепляться в письменном виде. Обычно процедура выполняется в процессе заключения трудового договора. Допускается вписывать эти сведения в дополнительное соглашение к уже имеющемуся трудовому договору.

Какие сведения вносятся в договор?

При назначении компенсации сотруднику за использование личного автомобиля учитываются многочисленные параметры автомобиля. Все сведения относительно назначения компенсации вносятся в трудовой договор. К ним относится:

- точные параметры машины, принадлежащей сотруднику компании;

- порядок эксплуатации авто в рабочих целях;

- основания для владения машины, так как работник может являться не только ее собственником, но и доверенным лицом, а также арендатором;

- срок, в течение которого должностные обязанности будут выполняться с помощью ТС;

- точный размер компенсации;

- другие затраты, связанные с эксплуатацией машины;

- документы, которые должны подготавливаться работником, чтобы он смог подтвердить свои расходы на автомобиль;

- порядок, на основании которого должны перечисляться средства;

- сроки, в течение которых выплачивается компенсация работнику.

Вам будет интересно:Что такое смарт-квартиры: особенности планировки, жилое пространство, плюсы и минусы

Вам будет интересно:Что такое смарт-квартиры: особенности планировки, жилое пространство, плюсы и минусы

Если нарушается хотя бы один пункт договора, то работник может отказаться от использования своей машины в рабочих целях.

Какие компенсируются затраты?

Компенсация работнику за использование личного автомобиля предназначена для покрытия следующих затрат:

- проведение текущего ремонта;

- оплата бензина;

- нахождение на платной парковке в течение всего рабочего дня;

- мойка автомобиля;

- другие затраты, связанные с эксплуатацией машины для служебных целей.

При расчете данной выплаты учитывается, как быстро изнашивается авто, сколько денег тратится на заправку, а также какова стоимость планового техобслуживания. Работодатель имеет право требовать от работника передачи разных чеков или квитанций, подтверждающих те или иные траты.

Какие требуются документы?

Выплата компенсации за использование личного автомобиля назначается только при передаче работодателю официальных документов, подтверждающих те или иные расходы. К этим документам относится:

- путевые листы, которые подтверждают, что конкретная машина действительно использовалась для решения рабочих вопросов определенной компании, причем форма этого документа разрабатывается отдельно каждой организацией;

- кассовые чеки, выдающиеся на АЗС или СТО;

- отчеты, составленные сотрудником организации;

- журнал, в котором регистрируются все передвижения работника на своем автомобиле для решения рабочих вопросов.

При наличии приказа назначается компенсация за использование личного автомобиля. Образец данного документа можно изучить ниже.

Налогообложение выплат

Расходы предприятий, связанные с содержанием служебного транспорта, используются для снижения налоговой базы во время определения налога на прибыль. Но это возможно только при наличии официальных документов, подтверждающих такие затраты. При этом важно, чтобы действительно машина применялась для решения рабочих вопросов.

При этом учитываются следующие нюансы:

- с компенсации за использование личного автомобиля не взимается НДФЛ, а также не перечисляются страховые взносы;

- величина данной выплаты не должна превышать норму, установленную в законодательстве;

- если компенсация превышает норму, то превышение не может применяться для уменьшения базы налогообложения по налогу на прибыль.

Вам будет интересно:Лимит снятия наличных в Сбербанке: условия, особенности

Вам будет интересно:Лимит снятия наличных в Сбербанке: условия, особенности

Назначается данная выплата только в период, когда сотрудник предприятия непосредственно исполняет свои трудовые обязанности. Если же он находится на больничном или в отпуске, то расходы на компенсацию за использование личного автомобиля работником не могут использоваться для снижения налоговой базы по налогу на прибыль.

Как оформить?

Работодатели, привлекающие для работы сотрудников, имеющих собственные транспортные средства, должны знать, как грамотно оформить им компенсацию за использование машины. Для этого грамотно подготавливается соответствующая документация. Процедура назначения компенсации предполагает выполнение следующих действий:

- при трудоустройстве гражданина необходимо, чтобы в трудовой договор была внесена информация о необходимости перечисления компенсации, так как новый сотрудник будет пользоваться своей машиной для выполнения заданий руководителя;

- передается правоустанавливающая документация на автомобиль работодателю, причем сюда относится не только свидетельство о регистрации, но и ПТС, а если гражданин является доверенным лицом, то дополнительно передается копия доверенности, на основании которой он пользуется машиной;

- далее оговариваются все условия сотрудничества, которые должны быть выгодными для обоих участников трудовых отношений;

- если давно трудоустроенный работник покупает машину, которой начинает пользоваться в служебных целях, то формируется дополнительное соглашение к уже имеющемуся трудовому договору;

- если передается машина для использования другими должностными лицами компании, то составляется акт приема-передачи автомобиля;

- ежемесячно или еженедельно работником компании составляется отчет, в котором указываются все траты на автомобиль, используемый в рабочих целях;

- к этому отчету прикладываются многочисленные платежные документы, подтверждающие траты и представленные разными чеками, накладными или другими аналогичными бумагами.

Управлять автомобилем может непосредственный собственник или другие работники компании, назначаемые ответственными лицами приказом работодателя.

Издание приказа руководителем

Компенсация за использование личного автомобиля выплачивается только при грамотном оформлении необходимых документов. Сюда относится и издание директором компании приказа, на основании которого назначается выплата владельцу ТС.

Допускается вместо постоянного издания приказов закреплять необходимость начисления компенсационных выплат в локальных внутренних актах компании.

Форма приказа может разрабатываться каждой компанией отдельно. В этом документе прописываются следующие сведения:

- наименование компании, в которой работает автовладелец;

- занимаемая им должность и Ф. И. О.;

- название и параметры используемого для работы автомобиля;

- условия, на которых выплачивается компенсация, например, она может быть представлена твердой денежной суммы, перечисляемой сотруднику в конце каждого месяца, а также может рассчитываться на основании платежных документов, переданных работником работодателю.

В качестве основания для издания приказа выступает трудовой договор или дополнительное соглашение. Данные документы должны содержать сведения о том, что конкретный работник во время исполнения трудовых обязанностей пользуется собственным автомобилем.

Какие применяются нормы?

Нормы компенсации за использование личного автомобиля обязательно учитываются руководством компании, так как от них зависит, можно ли снизить налоговую базу по налогу на прибыль на расходы, связанные с перечислением компенсации владельцу имущества, представленному сотрудником компании. Данные нормы закрепляются на государственном уровне. К ним относится:

- если используется легковое авто, объем двигателя которого не превышает 2 тыс. куб. см., то норма оплаты составляет 1,2 тыс. руб.;

- если объем двигателя превышает 2 тыс. куб. см., то норма равна 1,5 тыс. руб.;

- если арендуется мотоцикл, то плата за него в пределах нормы составляет 600 руб.

При использовании грузовых автомобилей не устанавливаются какие-либо нормы в законе, так как такие расходы включаются в другую категорию затрат фирмы.

Можно ли взять авто в аренду?

Не облагается компенсация за использование личного автомобиля НДФЛ, но она используется для уменьшения налога на прибыль только при условии, что ее размер не превышает установленные в законодательстве нормы. Но нередко требуется перечислять владельцу авто сумму, которая превышает данную норму. Чтобы предотвратить необходимость уплачивать значительный налог, руководитель компании может принять решение о составлении с работником арендного договора.

При формировании данного документа учитывается, будет ли арендован автомобиль с экипажем или нет. Дополнительно в этом соглашении прописываются сведения о том, по каким правилам будет осуществляться обслуживание машины.

Такой договор составляется только в письменном виде, но не требует нотариального заверения или государственной регистрации. В качестве предмета договоренности выступает непосредственный автомобиль, поэтому в текст вносятся сведения о его регистрационных номерах, а также переписываются данные из ПТС и свидетельства о регистрации.

Если работник компании пользуется машиной на основании доверенности, то при составлении арендного договора придется привлекать непосредственного владельца имущества. Если арендуется авто без экипажа, то дополнительно к нему прикладывается действующий полис ОСАГО.

Нюансы использования механизма ссуды

Вам будет интересно:Ливанский фунт - валюта Ливана

Вам будет интересно:Ливанский фунт - валюта Ливана

Так как не уплачивается с компенсации за использование личного автомобиля НДФЛ и другие налоги, то работник нередко соглашается на специфический способ оформления, который заключается в том, что машина передается с помощью механизма ссуды работодателю. Для этого учитываются следующие нюансы:

- процесс применения механизма ссуды предполагает учет требования ст. 689 ГК;

- при таких условиях автомобиль передается компании для использования, поэтому в качестве водителя может выступать не только владелец, но и другие сотрудники предприятия;

- именно фирма обязана заниматься обслуживанием ТС, его ремонтом, учетом бензина, а также другими значимыми вопросами, что существенно упрощает процесс расчета НДФЛ и налогов организации;

- допускается в договоре указывать, что машина будет использоваться исключительно непосредственным владельцем;

- к преимуществам использования механизма ссуды относится то, что упрощается процесс определения расходов фирмы на содержание и применение автомобиля;

- обязательно компания выступает покупателем полиса ОСАГО;

- не требуется перечислять сотруднику какие-либо дополнительные вознаграждения, которые имеют ограниченный размер;

- если передается для управления машина другому работнику фирмы, то придется руководству компании составлять дополнительные кадровые документы.

Бухгалтер должен грамотно вносить в программу 1С компенсацию за использование личного автомобиля. От правильности учета зависит, может ли компания рассчитывать на снижение налоговой базы по налогу на прибыль.

Нюансы составления договора ГПХ

Другой возможностью для использования личного авто работника в целях компании выступает составление между руководством фирмы и непосредственным автовладельцем договора ГПХ. Это соглашение выступает альтернативой трудовому договору.

По такому договору работник является исполнителем, а компания – заказчиком. Такое сотрудничество не регулируется положениями ТК.

Можно ли оспорить размер компенсации?

Расчет компенсации за использование личного автомобиля должен основываться на документации, передаваемой работником в бухгалтерский отдел компании. Но нередко даже опытные специалисты допускают ошибки, которые обычно выявляются налоговыми инспекторами в процессе проверки организации.

Наиболее часто оспаривается размер выплаты работниками ФНС. На это может иметься несколько причин:

- отсутствие платежных документов, представленных чеками, накладными, приказами или другими бумагами;

- неправильно оформляется процедура использования машины, принадлежащей сотруднику компании, в целях организации;

- отсутствуют разные важные документы на автомобиль, представленные СТС или ПТС.

Оспаривание осуществляется в судебном порядке. Нередко основанием выступает даже то, что автомобиль передается гражданином, который может пользоваться им на основании обычной, а не генеральной доверенности, поэтому не обладает правом передавать машину для использования третьим лицам.

Правила выплаты компенсации использования служебного автомобиля в личных целях

Другой является ситуация, когда работник получает от работодателя машину. Она используется для решения важных вопросов, но при этом нередко сотруднику необходимо применить ее в личных целях. При этом возникает вопрос, как правильно оформить такие отношения. Поэтому для этого могут использоваться следующие возможности:

- устная договоренность между руководителем и работником фирмы;

- составление с сотрудником компании арендного соглашения;

- издание руководством приказа о передаче автомобиля работнику.

При расчете расходов фирмы учитываются сведения из путевых листков и показатели одометра. В этом случае можно определить пробег в рабочее время. Если практиковалось использование служебного автомобиля в личных целях, компенсация может не выплачиваться руководителю фирмы работником.

Заключение

Многие компании нанимают на работу только сотрудников, имеющих личный автомобиль, который далее применяется для решения рабочих вопросов. В этом случае автовладелец может рассчитывать на получение определенной компенсации, причем ее размер зависит от реальных трат, с которыми приходится сталкиваться во время решения рабочих задач с помощью личного автомобиля.

Размер компенсации не должен превышать установленных в законе норм, а иначе такие расходы не могут использоваться компанией для снижения налоговой базы по налогу на прибыль. Нередко бухгалтеры нарушают правила расчета данной выплаты, что ведет к оспариванию компенсации налоговыми инспекторами в судебном порядке.