В настоящее время налоговая система представляет собой комплекс налогов и сборов, установленных действующим законодательством Российской Федерации, которые взимаются в бюджеты разных уровней. Данная система основана на принципах, предусмотренных законом. Рассмотрим подробнее вопросы сущности, классификации, функций и расчета налоговых платежей.

Сборы и налоги

Под налогом согласно статье 8 НК РФ следует понимать платеж обязательного характера, который взимается на индивидуальной и безвозмездной основе. Он уплачивается физическими лицами и организациями в форме отчуждения денежных средств, которые им принадлежат на праве собственности, оперативного управления или хозяйственного ведения. Налоговые платежи – это категория, основной целью которой является обеспечение деятельности муниципальных формирований или государства в финансовом плане.

Вам будет интересно:Учет банковских гарантий в бухгалтерском учете: особенности отражения

Вам будет интересно:Учет банковских гарантий в бухгалтерском учете: особенности отражения

Сбор целесообразно рассматривать как взнос обязательного значения, который взимается с физических лиц и организаций. Стоит отметить, что его выплата служит одним из условий осуществления (относительно плательщиков сборов со стороны государственных органов, структур местного управления, других уполномоченных должностных лиц и органов) существенных в юридическом плане действий. Необходимо дополнить, что в данный перечень также входит выдача лицензий (специальных разрешений) и предоставление определенных прав.

Особенности платежей

Вам будет интересно:Нулевой цикл в строительстве: состав и организация

Вам будет интересно:Нулевой цикл в строительстве: состав и организация

Налоговые платежи – это категория, наделенная целым рядом индивидуальных особенностей. Так, в соответствии с положениями пункта 1 статьи 8 налогового законодательства, действующего на территории РФ, целесообразно указать следующие характеристики:

Вам будет интересно:Адреса отделений «Московского Индустриального банка» в Липецке

Вам будет интересно:Адреса отделений «Московского Индустриального банка» в Липецке

Далее целесообразно рассмотреть характеристики сбора как самостоятельной единицы налогового права:

Необходимо отметить, что Налоговым кодексом РФ определены следующие сборы, которые действуют на территории страны: лицензионные федерального значения, сборы за право применения водных биологических ресурсов и объектов животного мира, таможенного характера, местные и региональные лицензионного типа.

Сущность налоговых выплат

Следует учитывать, что налоговые платежи – это инструмент, который используется для регулирования поведения и деятельности хозяйствующих агентов. Он либо побуждает к осуществлению определенных действий посредством снижения налогов, либо препятствует – через повышение налогов. В настоящее время государство может получать существенные суммы денежных средств в свое распоряжение, которые собираются в виде налоговых выплат, так как обладает правом принуждения на законных основаниях. Налоговые платежи ИП и организаций можно определить как государственные доходы, которые собираются регулярно посредством права принуждения, принадлежащего государству. С помощью второго подхода налоги трактуются как безвозмездные обязательные платежи невозвратного характера, которые взыскивают структуры с целью удовлетворить государственные потребности в финансовых ресурсах.

Из определения видно, что данные выплаты целесообразно рассматривать не только как платежи, в названии которых есть слово «налог», к примеру, налоговый платеж по налогу на добавленную стоимость, подоходный и так далее. Соответствующим характером также определяются таможенные пошлины или отчисления во внебюджетные фонды государственного значения, которые тоже предполагают условие обязательности. Это могут быть отчисления, к примеру, в пенсионный фонд. Важно знать, что все представленные платежи в комплексе формируют налоговую систему государства.

Функционал

Вам будет интересно:Как восстановить КБМ после замены прав: порядок действий

Вам будет интересно:Как восстановить КБМ после замены прав: порядок действий

Стоит отметить, что налоговые платежи организации или физического лица определяются соответствующим функционалам. Под функцией налога необходимо понимать проявление его социально-экономического смысла в действии. Функционал свидетельствует о том, каким именно образом осуществляется общественное назначение рассматриваемой экономической категории. В условиях современного мира все платежи в налоговом периоде выполняют две ключевые функции:

Целесообразно дополнить, что уровень реализации представленного выше функционала зависит от того, какой набор экономических инструментов выбрало государство. В совокупности данные средства представляют собой специальный механизм налогового характера, через который осуществляется государственная налоговая политика. При использовании налогов в качестве регулирующего инструмента государство побуждает хозяйствующих агентов на определенные действия (в данном случае налоговые выплаты снижаются) или, наоборот, препятствует реализации тех или иных операций (в этом случае уместно повышение налогов).

Повышение налогов: последствия

Как выяснилось, в учете налоговых платежей в разных периодах могут быть различные показатели. Разберем последствия повышения обязательных выплат. Необходимо учитывать, что они оказывают сильное влияние на мотивацию хозяйствующих объектов. С одной стороны, создание налога, так или иначе, вызывает желание не платить его, иными словами, уклоняться от действия. Данное желание может реализоваться либо как уход плательщика в теневой экономический сектор, либо как попытка переложить бремя, связанное с налогом. Именно так продавец при повышении цены товарного продукта перекладывает определенную долю налогового бремени на покупателя. С другой стороны, хозяйствующие агенты имеют свойство изменять собственное поведение. Под влиянием налога компания снижает объем производства, потому что уменьшается ее общая прибыль. Так падает и заинтересованность в производстве именно этого количества товарной продукции.

При повышении авансовых налоговых платежей сотрудники соответствующего предприятия могут сократить предложение труда из-за того, что чувствуют себя беднее. Как правило, они решают именно так компенсировать снижение доходов. Логика следующая: достойная зарплата за больший срок рабочего времени. Если же изучать рынок капитала, то соответствующие налоговые платежи в той или иной экономической области вызовут отток капитала по причине снижения прибыльности инвестиций.

Из приведенных выше расчетов налоговых платежей видно, что введение налога на определенных рынках (капитала, труда, товарной продукции и так далее) корректирует равновесную ситуацию обычно в сторону ухудшения. Так или иначе, это означает возможность потерь эффективности ресурсного размещения. Стоит отметить, что в настоящее время налогообложение может предполагать и положительный результат, к примеру, если налогом облагаются структуры или лица, занимающиеся формированием внешних эффектов негативного характера.

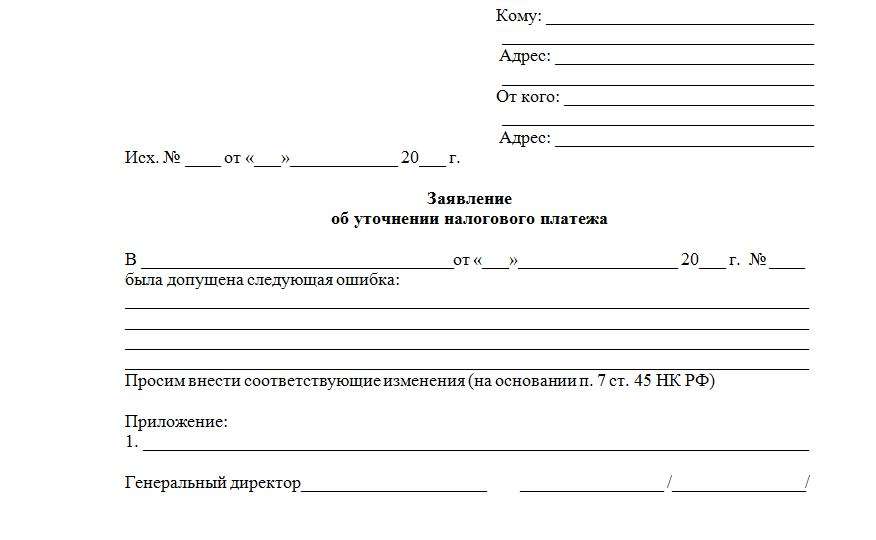

Уточнение налогового платежа: образец

После допущения тех или иных ошибок в платежном поручении в процессе перечисления обязательной выплаты налогоплательщик имеет право оформить письмо в налоговую службу касательно уточнения соответствующего платежа. Данное положение приведено в пункте 7 статьи 45 Налогового кодекса. Важно заметить, что с помощью использования образца уточнения налогового платежа можно исправить далеко не все ошибки. Вот список того, что изменить невозможно:

- Номер счета казначейства федерального уровня.

- Наименование банковского учреждения, которое является получателем.

Если речь идет об ошибке в реквизитах, то обязанность, связанная с налоговыми выплатами, сочтется невыполненной. В итоге придется второй раз перечислять налоговую сумму, а также осуществлять уплату пеней.

Классификация

Вам будет интересно:ЖК "Спасский мост": отзывы жильцов, расположение, фото

Вам будет интересно:ЖК "Спасский мост": отзывы жильцов, расположение, фото

Стоит отметить, что различные налоги по-разному действуют на отдельные группировки хозяйствующих агентов. Помимо этого, и взимаются они по-разному. Сегодня существует целый ряд классификаций налоговых выплат. Для начала рассмотрим разновидности по объекту. Так выделяют прямые налоги. Их выплачивают юридические и физические лица. В данную группу целесообразно включить налог на прибыль, подоходный и имущественный. Под косвенными обязательными платежами следует понимать те выплаты, которыми облагаются виды деятельности, ресурсы, услуги и товарная продукция. Стоит дополнить, что в число косвенных налогов входят НДС (налог на добавленную стоимость), налог с продаж, импортная пошлина и так далее.

Нюансы разделения по объекту

Необходимо отметить, что классическим требованием к соотношению систем прямого и косвенного обложения налогом является следующая мысль: фискальную функцию реализуют, как правило, косвенные налоги; на прямые же выплаты возложена регулирующая функция. Здесь под фискальной функцией в первую очередь следует понимать формирование бюджетных доходов государства. Регулирующая же относится к регулированию процесса воспроизводства, степени платежеспособного спроса людей, темпам накопления капитала с помощью налоговых механизмов.

Кроме того, регулирующий эффект налоговых выплат прямого типа проявляется в разделении (дифференциации) ставок налога и льгот. Через налоговое регулирование государство в состоянии обеспечить баланс общегосударственных и корпоративных интересов, а также создать комфортные условия для развития определенных областей жизнедеятельности общества, организовать увеличение количества рабочих мест и простимулировать процессы инвестиционно-инновационного характера. Стоит отметить, что налоги оказывают существенное влияние на структуру и уровень совокупного спроса. Именно посредством данного фактора они могут препятствовать или содействовать производственным процессам. Кроме этого, от налогов зависит соотношение цены товарной продукции и производственных издержек.

Классификация по субъектам

На сегодняшний день различают следующие разновидности налоговых выплат в соответствии с субъектами:

- центральные;

- местные.

Важно отметить, что на территории РФ действует определенная система, состоящая из трех уровней:

Другие классификации

В соответствии с принципом целевого применения в настоящее время принято выделять следующие разновидности налогов:

В соответствии с характером налогообложения выделяют следующие налоговые категории:

- пропорциональные (иными словами, доля налоговых выплат заключается в доходе);

- прогрессивные (доля налоговых выплат увеличивается с ростом дохода);

- регрессивные (доля обязательных платежей уменьшается с увеличением прибыли).

В зависимости от источников выделяют следующие разновидности налоговых выплат и расходов:

Итак, мы рассмотрели основные виды налогов, изучили их особенности и функции. Помимо этого, разобрали сущность данной категории и вопрос уточнения платежей в случае допущения ошибки. Стоит помнить, что аспекты изученной темы могут претерпевать те или иные изменения, именно поэтому важно следить за всеми новостями.